美联储货币政策转向预期加强之际,黄金维持弱势;当货币政策调整落地,黄金往往走出利空出尽行情。这一规律走势在接下来的时间内仍适用,美联储货币政策调整预期升温之际对贵金属形成较大的压力,当货币政策调整落地时,贵金属则会开启利空出尽反弹的行情;把握贵金属利空出尽逢低做多机会。

正文

一、全球黄金供给持续减少 继续关注央行购金变动

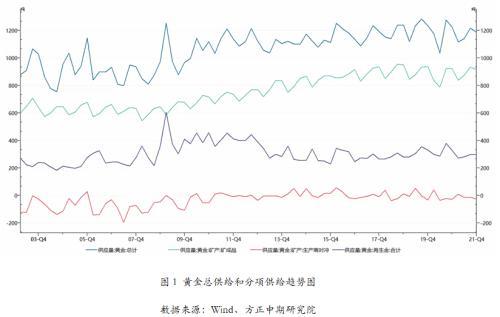

从世界黄金协会公布的2021年完整数据来看,2021年黄金供应量为4666.12吨,相较于2020-2018年黄金供应量持续回落。当然,尽管受到新冠病毒大流行的不利影响,但全球黄金产量在2021年仍维持在4600吨以上,并且随着经济继续复苏和矿商增产而有望在2022年出现小幅反弹。

黄金供应量具体分项来看,黄金矿产供应依然为核心,2021年供应量为3560.66吨,占黄金总供应量的比值为76.31%,矿产金供应无论是绝对量还是相对量较2020年均有所增加;其次是再生金供应,2021年再生金供应量为1149.92吨,占黄金总供应量的比值为24.64%,无论是绝对量还是相对量较2020年均有所减少,这与黄金价格的回落有所下降;而央行购金/售金方面,作为连续十二年的黄金净买家,2021年各国央行总计增持黄金463吨,较2020年增长82%;来自新兴市场和发达市场的多国央行均增加了黄金储备,使全球央行黄金储备总量达到近30年来的最高水平,对黄金总供给形成9.9%的拖累;另外生产商对冲对于黄金的供应亦是处于负面拖累状态,购入黄金44.45吨,占黄金总供应量的比值为-0.95%。

从历史数据来看,黄金矿产供应和再生金供应都相对稳定,而央行的购金/售金项和生产商对冲项变化相对较大,特别是央行购金/售金的变化对黄金市场会产生重要的影响。近期,央行一直处于购金状态,这在一定程度上支撑了黄金的价格。

二、珠宝首饰需求再度超过投资需求 继续关注投资需求变化

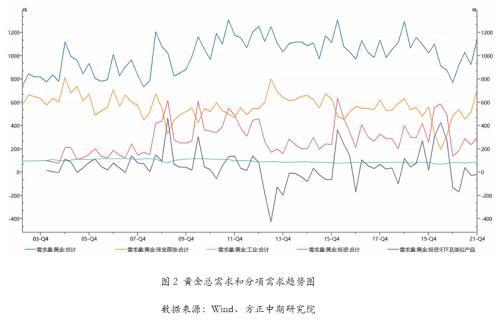

从世界黄金协会公布的最新数据来看,2021年全球黄金需求总量(不含场外交易)达到4021.29吨,已从2020年全球新冠肺炎疫情带来的冲击中逐步恢复,其中珠宝首饰需求的增量为核心,投资需求则出现大幅回落,降低了黄金总需求的涨幅;而2020年黄金需求总量为3803.02吨,黄金需求量受到疫情和价格高企的冲击较为明显;当然近十年的黄金需求量仍维持整体下降趋势。

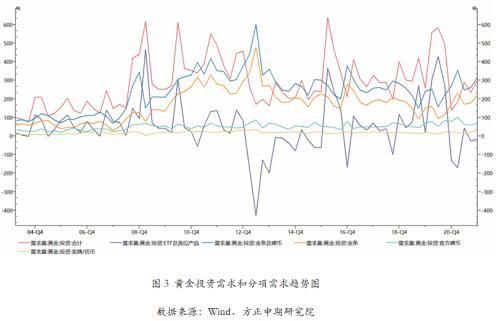

黄金需求具体分项来看,珠宝首饰项再度再度黄金需求中占比最大的分项,2021年黄金珠宝首饰需求上涨为2220.95吨,占2021年黄金总需求的比例为55.23%,环比上涨67.31%;投资需求项短暂超越投资需求项后再度回落,2021年黄金投资需求下降为1007.11吨,占2021年黄金总需求的比例下降为25.04%,环比下降43.22%。投资需求中,金条、硬币投资、官方硬币以及奖牌/仿币项相对稳定,ETF及类似产品项大幅下降,成为投资需求项环比大幅回落的核心拖累(ETF及类似产品项从2020年的增加874吨到2021年的减少173.26吨)。另外,工业用金需求回升至330.17吨,占2021年黄金总需求的比例上升为8.2%,其在近年相对稳定,变化不大,故对黄金价格的影响有限。从2021年黄金消费分项来看,珠宝首饰需求依然是最大的需求项,黄金价格的回落助力珠宝首饰消费再度增加;而投资需求占比大幅降至25.04%,是2021年黄金需求的最大拖累项,部分抵消了珠宝首饰项大幅增加的拉动作用。

从以上分析和黄金需求历史走势来看,工业用金需求相对稳定,对黄金价格的影响依然有限;重点关注珠宝首饰需求和投资需求,而珠宝首饰需求会随着黄金价格的变动而出现对应的变动,黄金价格和珠宝首饰需求呈现显著的反向关系,故从需求变动来判断黄金价格,更多的应该关注黄金投资需求的变动。黄金投资需求中,金条及硬币的需求亦相对稳定,ETF及类似产品项变化较大,并且对黄金价格的影响较大。故从黄金需求来预测黄金价格,应该重点关注ETF及类似产品项黄金需求。

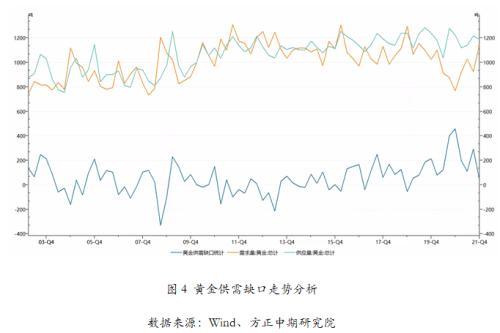

三、全球黄金市场供需及黄金价格走势影响分析

2021 年,全球黄金总需求4021.29吨,总供给为4666.12吨,供需缺口为+644.83吨;供过于求的状态仍在持续,这一格局自2015年以来一直维持着(除个别月份因特殊情况出现变化)。从商品属性出发,供需基本面是商品价格走势的核心影响因素,而黄金市场供过于求的格局持续,但是黄金价格并没有持续的大幅回落,主因在与黄金的商品属性对价格的影响仍在弱化,黄金的债券属性和货币属性是黄金价格走势的核心影响因素。

从黄金供需数据来看,全球黄金需求因投资需求走弱而下降,而全球黄金供给因矿产金供应增加而小幅增加,供过于求的格局再度扩大,对于黄金价格而言形成一定的利空影响。对于黄金供需面的分析,市场应该转变供需传统分析思路,需求端重点关注ETF及类似产品项黄金需求变动,供给端重点关注央行购金/售金的变化。

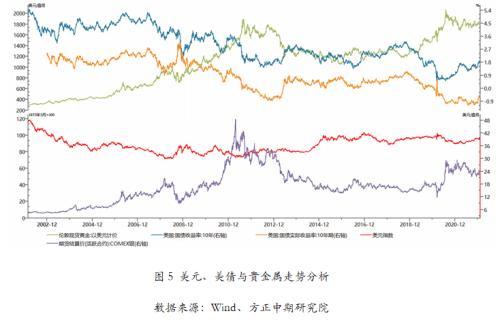

从黄金三大属性出发,债券属性和金融属性依然是当前黄金价格的核心影响因素,工业属性对黄金价格的影响相对较弱,这也决定了全球黄金的供需小幅变动对金价影响的有限性。故2022年,美债收益率走势是金银行情的核心驱动因素,美元走势亦影响金银;故当前分析黄金价格需要更多的是关注美债收益率和美元指数的变动,全球黄金供需变动仅作为价格走势预测的参考。

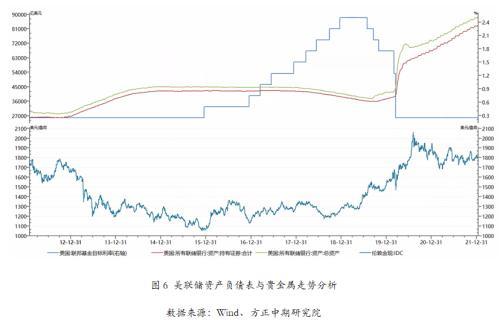

四、联储货币政策转向主导贵金属走势

美联储货币政策转向与黄金价格走势密切相关,2021年美联储货币政策调整预期不断加强,黄金价格则是震荡走弱。从美联储政策转向与黄金价格走势以及逻辑分析,美联储资产负债表规模的增加或者降息往往伴随着黄金价格的上涨,美联储资产负债表规模趋于稳定或者小幅回落之际或者加息缩表等政策调整,黄金价格亦会出现回落;故美联储货币政策转向与黄金价格走势具有显著的负相关性。

美债收益率和美元指数的走势的影响因素,除了美国经济以及欧洲经济影响外,最核心的影响因素为美联储的货币政策,货币政策放松利空美债收益率和美元指数,货币政策收紧则利好美债收益率和美元指数。故美联储货币政策,通过流动性松紧的直接调节和通过美债收益率和美元指数的走势间接影响,成为黄金走势的核心影响因素。

五、联储货币政策转向影响黄金价格逻辑分析

美联储的货币政策收紧调整包括缩减购债规模、加息和缩表等,当然更包括货币政策调整的预期与落地,这些政策的调整与黄金价格的走势密切相关。那么美联储货币政策调整的阶段与黄金价格的走势的关联性需要重点关注,下面从2012年-2015年美联储货币政策退出路径与黄金走势来探讨货币政策调整与黄金的走势关联性。

2012 年底到2013年,美联储货币政策调整预期逐步加强,伦敦金现亦从1796美元/盎司的高位回落,跌至1370美元/盎司附近,跌幅接近24%。2013年6月20日,伯南克表示2013年开始放缓QE,2014年结束QE,货币政策转向信号释放,贵金属出现急跌行情,从1370美元/盎司快速跌至最低的1180美元/盎司,短期跌幅接近14%;随后则进入高位偏弱震荡行情。2013年12月19日,美联储利率决议宣布缩减购债规模100亿,逐步退出QE,黄金小幅下跌后开始反弹,利空出尽行情成为核心,黄金一度涨至1390美元/盎司。随后随着美联储加息预期的升温,贵金属维持震偏弱行情直到2015年12月16日,黄金价格亦跌至最低的1046美元/盎司。2015年12月16号,美联储开启加息周期,黄金触及1046美元/盎司的低位后开始走强,利空出尽行情再度成为核心,黄金价格持续走强至1380美元/盎司附近。

从2012-2015年美联储货币政策调整和黄金走势分析来看,美联储货币政策转向预期加强之际,如缩减购债和加息预期升温之际,黄金维持弱势,当货币政策调整落地,黄金往往走出利空出尽的行情。这与2021年美联储货币政策调整与黄金走势相一致,2021年美联储货币政策转向预期不断升温,从缩减购债政策调整预期加强到加息预期加强再到出现缩表预期,黄金维持弱势;当政策调整落地后,黄金则开始利空出尽低位反弹行情。这一规律走势在接下来的时间内仍适用,美联储货币政策调整预期升温之际对贵金属形成较大的压力,当货币政策调整落地时,贵金属则会开启利空出尽反弹的行情。

对于美联储货币政策,基于美国通胀高企和就业向好以及美联储官员的表态来看,美联储3月结束QE并开启加息周期,年内加息4次可能性大,不排除加息5次的可能,加息的次数需要关注美国通胀和疫情的进展;而美联储缩表政策转向会在加息1-2次后提上日程,预计在6月份展开讨论并释放明确的信号,在2022年下半年实施缩表政策。

2022 年加息与缩表的政策调整,主要是针对高通胀的冲击,而中长期的经济衰退风险仍要依赖宽松的货币环境,故美国的货币政策收紧程度相对有限;并且美联储的资产负债表规模已经达到9万亿,即便是2022年中开始缩表,资产负债表的规模亦难以发生大幅的回落,故美国流动性充裕或者说泛滥将会持续影响黄金价格,金价将长期受益于货币超发的影响。2022年,大宗商品或高位偏弱运行,而比特币市场的资金亦有流出的趋势,流动性泛滥难改大背景下,对黄金形成利多影响。

六、贵金属逢低做多策略依然合适

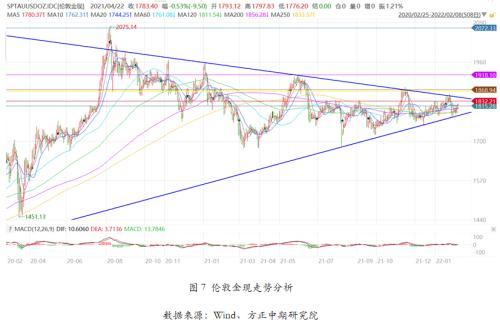

美联储1月议息会议和非农数据对贵金属形成利空影响,贵金属一度持续走弱。然货币政策调整预期被市场消化,利空出尽影响叠加通胀担忧和地缘政策影响,贵金属震荡走强趋势仍将会持续,白银虽受到工业需求偏弱预期拖累走弱,但是后市亦有上涨空间。后市,随着政策利空出尽,流动性依然泛滥,高通胀尚未出现实质性转变,并且变异毒株蔓延和地缘政治等增加避险需求,贵金属短期消化美联储最新进展后维持震荡走强行情。当前不建议趋势做空贵金属,仍以利空出尽逢低做多为*作核心。

短期,贵金属震荡走强,企稳逢低买入依然合适。黄金短期支撑位为1800和1780美元/盎司,上方阻力位依然为1850和1868美元/盎司;沪金春节前持续回落,370元/克形成强支撑,把握逢低买入机会;上方阻力位依然为383-387元/克压力区间。白银受拖累连续下跌,企稳将震荡上涨,下方强支撑位依然是22美元/盎司(4600元/千克),上方阻力位为24.67美元的年线(沪银上方阻力5215元/千克的年线);企稳后迎来逢低做多机会。

2022 年一季度,若美联储再度释放更加鹰派信号,贵金属仍有再度走弱的短期可能,1758美元/盎司(365元/克)是重要支撑位,1720-1740美元/盎司(360元/克)区间为核心支撑位,跌破此区间可能性小。白银短期再度走弱可能存在,21.4前低位置(4600元/千克)为强支撑位,跌至22美元/盎司(4600)下方建议企稳做多。贵金属因政策调整预期和恐慌回落则是买入时机,建议继续逢低做多为主。

2022 年,因政策调整引发的短期走弱不改变整体的走势,亦不建议趋势做空,仍建议利空出尽企稳逢低做多。货币超发、经济增速减缓以及通胀持续高位背景下,黄金配置价值依然会比较高,做中长期资产配置者,可借黄金回调之际持续做多。2022年,黄金运行区间为1675-2075美元/盎司;如出现有效突破后,运行区间将会调整为1450-2200美元/盎司。

本文源自方正中期期货

标签: 2021年黄金走势

还木有评论哦,快来抢沙发吧~