作者:李亚静

编辑:石亚琼

**

近期,人造钻石概念在A股火了起来,黄河旋风(600172)、国机精工(002046)、力量钻石(301071)等人造钻石企业股票走势都很不错。

实际上,钻石的原石就是金刚石,简单来讲,钻石是在地球深部高压、高温条件下形成的一种由碳元素组成的单质晶体。

之所以钻石定价这么高,有一部分原因是钻石的超高硬度,还有一部分则是天然钻石形成需要几十亿年时间,也正是因为天然钻石形成时间过于漫长,自然也就带动了天然钻石价格的上涨。

天然钻石VS人造钻石天然钻石行业具有稀缺性,经过一百多年的发展,目前已处于成熟阶段,目前主要偏向于奢侈消费和价值收藏。

面对钻石行业极高利润的诱惑,很多人想尽各种方法去打造更多的钻石以获取利润,这也就有了利用科技手段研发出来的人造钻石,也就是俗称的“人造钻石“。

人造钻石是指在实验室或工厂里经过一定的技术与工艺流程制造出来的与天然钻石的外观、化学成分和晶体结构完全相同的晶体。人造钻石与自然钻石最大的区别就是来源不同,一个是源于实验室,一个是从地下开采出来的。

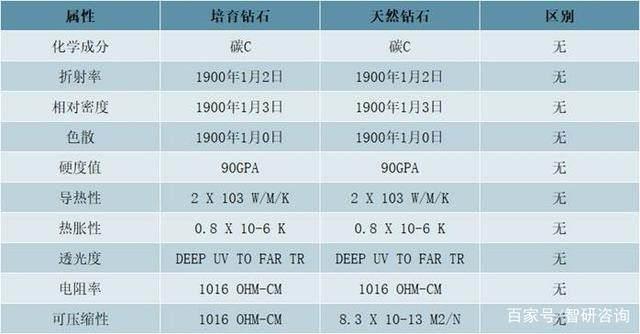

人造钻石与天然钻石属性对比 | 图片来源:智研咨询整理

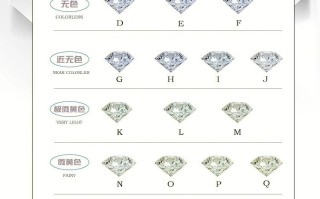

伪钻、仿钻与钻石并非同种物质,两者存在本质不同。市面上仿钻产品主要包括锆石(立方氧化锆)和莫桑钻(碳化硅)等,外观与钻石高度相似,但物化属性与钻石存在较大区别,培育钻石与天然钻石物化属性基本一致,为真钻石。从化学成分来看,培育钻石与天然钻石均为纯碳结晶体;从物理属性来看,培育钻石与天然钻石在折射率、相对密度、硬度和透光性等多项核心物理属性保持一致,仅在晶体结构、生长方向等方面存在细微差异,人眼难以分辨,需通过专业仪器进行区分。

有个形象的比喻形容两者之间的关系:“天然钻石之于人造钻石,就好像自然出生的婴儿之于****生出的婴儿。”也有业内人士打比方说,天然钻石和人工钻石就好比河流里的冰与冰箱里的冰的区别。目前大部分人造钻石都由IGI国际宝石学院鉴定出证,每颗人造钻石都有独特编码LGxxxxxxxxxx,刻在钻石腰部。

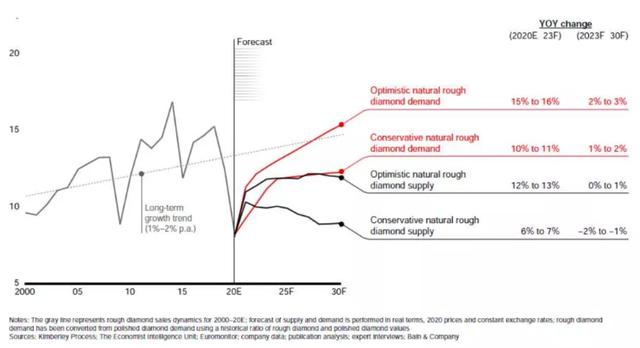

图片来源:贝恩咨询《全球钻石行业报告》

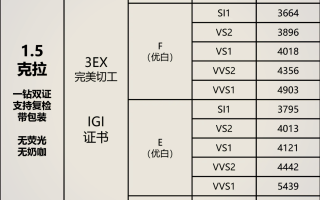

从成本来看,天然钻石成本高于人造钻石,因此在各方面属性相同时,人造钻石的价格竞争力优势明显,价格只有天然钻石的1/3左右。也有业内人士表示,培育钻石的价格更多属于消费级珠宝饰品的定位,而不是工业品的逻辑,长期来看,培育钻石的稳态价格会在天然钻石的10%左右。

相关数据显示,截至目前我国现存人造钻石企业为3045家,2020年新注册企业数量达到91家。随着人造钻石行业的爆发,这些企业均将显著受益。长期来看,人造金刚石具备热、光、电、声等性能优势,有望在军工、半导体等高端领域开拓新的应用。目前我国人造钻石行业重点上市企业黄河旋风、中兵红箭、力量钻石正积极扩产,迎来行业爆发红利。

中国人造钻石产业的“黄埔军校”——河南目前,钻石产业中主要就分为两个派系,一个是由戴比尔斯等国际钻石大鳄所主导的天然钻石;另一个则是由河南钻石企业所主导的人工钻石。

2021年10月26日,全国大众创业万众创新活动周之2021第七届中国超硬材料产业发展大会——人造钻石国际交流会在郑州举办。从河南省机械工程学会发布的《河南省超硬材料产业发展情况报告》中了解到,河南是我国超硬材料的发源地。

据贝恩咨询报告数据显示,全球珠宝级别的实验室人造钻石原石产量大概是600万到700万克拉,其中,中国产能在300万克拉左右,占比约50%,而在中国制造的钻石中,80%来自河南。据不完全统计,河南目前有200余家超硬材料及制品生产企业,产值占全国同领域产值的50%以上。

人造钻石看中国,中国钻石看河南。这一切还得从1963年说起,在北京通用机械研究所的高压实验室里,来自郑州磨料磨具磨削研究所(也就是现在的郑州三磨所)的王**,带领着他的研究团队,成功地制造出了中国第一颗人工钻石。河南郑州三磨所制造出了第一台国产两面顶压机,正是这台两面顶压机制造出了我国第一颗人造钻石。

次年,我国制造出了拥有自主知识产权的六面顶压机, 生产效率上高出两面顶压机10倍,而且在耗材上也更加节省成本。在此之后,河南就涌现出黄河旋风、中兵红箭、国机精工等一批知名的金刚石生产企业。目前郑州、南阳、商丘已经形成了一个集人造金刚石产品研发、大规模生产和销售于一体的产业集群,撑起了全球最大的人造钻石生产基地。

今年9月24日,一家名为“力量钻石”的企业在深交所上市,上市首日,股价暴涨11倍,从每股20.62元的发行价冲到每股229.38元。10月底,力量钻石的目标均价已被评估为372.26元,市值达174亿。10月27日,胡润研究院发布《2021胡润百富榜》,显示,力量钻石的持有者李爱真、邵增明母子以75亿身家跻身总榜第973位。

虽然河南在人造钻石领域取得了不错的成绩,但是依旧存在产品精细化程度不够以及中低产产品的产能过剩的问题。因此,河南想要在人造金刚石领域掌握一定的话语权,可以深耕人造金刚石研磨加工中心,不仅成为人造钻石重点地区,也不断向钻石加工中心进军。这一点,可以向比利时、印度的两大全球知名钻石加工中心学习。

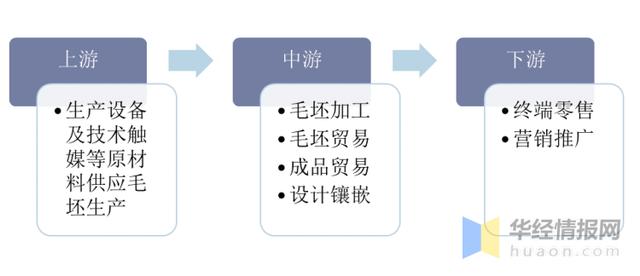

人造钻石产业链

人造钻石产业链 图片来源:华经情报网

人造钻石与天然钻石产业链格局类似,在天然钻石产业链中,上游主要为毛胚钻石采矿商,中游为钻石的切割与抛光,下游为钻石的零售。在人造钻石产业链中,上游的毛胚钻石由矿场挖矿转变为实验室人工人造,人造的方式主要有两种:高温高压(HTHP 法,High-temperature and High-pressure)和化学气相沉积法(CVD 法,Chemical Vapor Deposition)。

上游的毛胚钻石生产大多由中国公司完成,中游的钻石切磨加工过程主要集中在印度的苏拉特,而下游的零售多数供应于美国市场。其产业链价值分布呈现典型“微笑曲线”特征,上游毛钻生产与下游成品钻零售环节利润率较高。上游毛钻生产环节进入壁垒较高,因此厂商议价能力较强,毛利率可达 60%左右;中游毛钻加工环节以劳动密集型工作为主,进入壁垒较低,因此毛利率仅 10%左右;下游成品钻零售环节的头部公司建立了强大的品牌及渠道优势,毛利率可以达到 60%左右。

根据贝恩咨询,2019年全球天然原钻产量为1.39亿克拉,而人造钻石产量为600万克拉左右,渗透率约为4.3%;2020年天然原钻产量约下滑2800万克拉至1.11亿克拉,其中ALROSA、DEBEERS、RioTinto等几家公司产量分别为29.29百万克拉、26.67百万克拉、14.1百万克拉。

截止2020年末,全球人造钻石产能大约在600万到700万克拉之间,渗透率仅为6%。其中,中国人造钻石产能约在300万克拉左右。印度的产能约在150万克拉,占全球总产能20%左右,其余产能分布在新加坡、美国、欧洲、俄罗斯等国。

中国天然钻石产量少,但中国人造钻石毛石产量占全球总产量的40%-50%,未来人造钻石的行业景气度上行,利好国内的人造钻石生产公司。

供给方面,2017 年以来全球毛坯天然钻石产量持续下滑,中长期供给不足趋势或将持续。全球毛坯钻石产量在 2017 年达到近 10 年高点,为 1.51 亿克拉,之后连续三年呈现下降趋势,2020 年在新冠疫情冲击下产量同比大幅-20.14%至 1.11 亿克拉。据贝恩咨询预测,乐观情况下,未来 10 年全球天然钻石产量将以 0%~1%增速缓慢增长,悲观情况下则将以-2%~1%增速下滑。目前人造钻石渗透率较低,但增速可观,中长期成长潜力巨大。在天然钻石供给持续承压的背景下,人造钻石逐步开始对天然钻石的替代进程。

需求方面,全球钻石珠宝消费需求保持稳定,中国是全球最大消费市场,其次为日本、海湾地区和印度等。人造钻石价格显著低于天然钻石,且随克拉数增长性价比优势更加突出。随经济发展水平提升与消费者人群代际切换进程推进,非婚需求预计为钻石市场持续带来增量。

目前整体培育钻石行业处在供不应求的状态,上游的压机设备产能瓶颈有一定的限制,同时下游的需求侧方面,全球经济缩水加速了人造钻石的海外消费需求爆发。

贝恩咨询数据显示,预计 2025 年中国人造钻石毛坯市场规模有望达到 301 亿元,较 2020 年仍有两倍左右市场空间。但对于未来消费市场而言,天然钻石与人造钻石的消费人群将会有各自明确的需求,即为“天然”买单还是为“钻石”买单。尽管未来人造钻石产能及应用均将超过天然钻石,但预计不会实现完全替代,长期共存将是大概率事件。

人造钻石行业重点企业近年来,我国在人造钻石领域取得了巨大的突破,人造钻石价格方面比天然钻石低30%-40%。在这种价格优势下,行业有望实现快速增长。

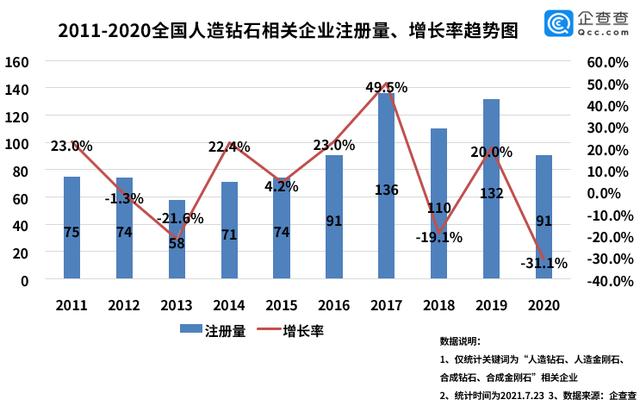

2011-2020全国人造钻石相关企业注册量、增长率趋势图

企 查查数据显示,目前全国现存人造钻石企业3045家。从近十年的注册量来看,2017年达到最高,全年共注册136家,同比增长率达到49.5%;2013年最低,仅注册58家。从地域分布来看,湖南、广东、河南分别是人工钻石企业数量排名前三的省份。以下是36氪罗列出的一些国内人造钻石领域的重点公司及创业公司。

豫金刚石郑州华晶金刚石股份有限公司成立于2004年12月,2010年3月在深圳证券交易所创业板上市(股票简称:豫金刚石,股票代码:300064),是一家集超硬材料及其制品产业链专业研究、生产和销售为一体的高新技术企业,为超硬材料行业栋梁企业和河南超硬材料产业基地的骨干企业。

中南钻石中南钻石位于河南省南阳市方城县,是世界最大的超硬材料科研、生产基地,主要产品包括人造金刚石和立方氮化硼单晶及聚晶系列产品、复合材料、培育钻石、高纯石墨及制品等,产品已出口到欧美、印度、日本、韩国等40多个国家和地区,产销量和市场占有率雄居全球第一。中南钻石是中兵红箭的全资子公司,连续多年在超硬材料领域市占率保持世界第一。2020年,公司营收19.22亿元,同比下降3.73%;归母净利润 4.1亿元,同比增加25.42%。中南钻石已经掌握了“20~50 克拉培育金刚石单晶”合成技术,20~30克拉培育钻石可批量化稳定生产。CVD 培育钻石产品制备技术达到了国际主流水平。目前,公司年产12万克拉高温高压法宝石级培育金刚石生产线建设项目正在进行中。

黄河旋风黄河旋风成立于1979年,是目前国内规模领先、品种最齐全、产业链最完整的超硬材料供应商,是国内最大的人造金刚石生产基地,产量居全国前列。公司生产的超硬材料单晶是超硬材料产业链的基础性产品,该产品支撑了整个超硬材料行业下游产业的发展。据机构调研了解,2020年,黄河旋风的培育钻石量占全球培育钻石销售市场的20%左右,其中高端品质占50%以上。

力量钻石河南省力量钻石股份有限公司于2005年注册成立,是一家专门生产高温高压人造金刚石的生产厂家,公司母亲拥有300多台压机,已经形成了金刚石单晶、金刚石微粉和培育钻石三大产品线。根据其招股书,2018年至2020年,培育钻石在力量钻石整体销售中的占比从6.58%提升至15.72%。2020年,培育钻石的毛利率为66.88%,高于公司整体的44.39%。

黄河实业成立于1998年的河南黄河实业集团,主要生产的是包括人造金刚石和镀覆金刚石在内的超硬材料、金刚石制品以及建设机械、特种车辆和自动化控制装置等产品。黄河实业年产50亿克拉人造钻石的成绩,强势挺进全球前三,成为仅次于美国GE和英国戴比尔斯的存在。

惠丰钻石惠丰钻石成立于2011年,位于河南省商丘市柘城高新技术产业开发区金刚石产业基地,拥有150亩花园式标准化厂区,占地面积6万平方米。 公司是中国机床工具工业协会超硬材料分会常务理事单位,在编国家标准“超硬材料人造金刚石微粉”起草单位之一, 是金刚石微纳粉体河南省工程实验室、河南省亚微米超硬材料粉体工程技术研究中心建设依托单位、设立了河南省微纳米金刚石粉体材料院土工作站及河南省博土后研发基地。2016年11月成功登陆新三板。惠丰钻石拥有全资子公司河南省惠丰金刚石有限公司、控股子公司河南克拉钻石有限公司及郑州技术中心。这两家子公司分别位于郑州郑东新区CBD及柘城高新区。

富耐克富耐克超硬材料股份有限公司创立于1988年,是国家高新技术企业、国家超硬材料产业基地骨干企业,立方氮化硼磨料和立方氮化硼刀具国家标准制定单位,拥有企业技术中心、院士工作站等专业研发平台。富耐克专注于超硬材料及制品的研发、生产、销售和技术服务,产品涵盖立方氮化硼、磨削类金刚石等系列超硬材料,以及创新型超硬刀具与切割打磨工具等。近年来,富耐克建了“超硬(微纳米)材料超硬复合材料超硬工具技术解决方案品牌服务效应”的全产业链模式,同时整合多项自有核心技术进行工艺开发和升级,累积荣获200多项专利的同时,并与世界众多知名企业建立了长期稳定的合作关系。

标签: 三大钻石供应商

还木有评论哦,快来抢沙发吧~