周一(10月31日)亚洲时段,现货黄金震荡微跌,目前交投于1642美元/盎司附近,上周数据显示,美国核心通胀压力依然很高,巩固了美联储本周将再次大幅加息的预期,美元和美债收益率攀升,令金价承压下跌逾1%,短线下行风险显著增加,有分析师认为,可能会跌向1600关口附近。

Heraeus Precious Metals高级交易员Tai Wong表示,“人们担心核心个人消费支出(PCE)物价指数环比上涨0.5%,同比上涨6%,将使美联储保持相对更激进的立场,加息放缓将迟些而不是早些到来。”

他补充称,鉴于上周前半周国债价格大幅反弹和美元回调,上周黄金表现有点令人失望——本应看到金价升向1700美元。

本周将迎来澳洲联储利率决议、美联储利率决议、英国央行利率决议,市场预计将分别加息25个基点、75个基点、75个基点,持有黄金的机会成本将进一步增加,对金价不利;不过,对金价影响最大的料将是美联储决议的鹰鸽态度。

调查显示,机构和散户对未来一周金价的走势预期分歧较大,看涨的阵营略占上风,但持中性观点的比例处于历史较高位置。

此外,本周还将迎来欧元区三季度GDP数据、美国10月份ISM制造业和非制造业PMI数据、美国10月份非农就业报告,预计对市场情绪和行情影响较大,投资者也需要予以关注。 基本面主要利空

基本面主要利空

【美国9月消费者支出增长超预期,核心通胀压力依然高涨】

美国9月消费者支出增幅超预期,而核心通胀压力依然高涨,使美联储仍有望在本周继续加息75个基点。

FWDBONDS首席经济学家Christopher Rupkey说:“美国人可能会说他们担心通胀,但他们仍在外出购物,这将使经济再录得一个季度的增长。短期内不可能出现通胀压力因需求放缓而消退的情况。”

美国商务部上周五数据显示,占美国经济活动三分之二以上的消费者支出9月增长0.6%。8月数据被上修,显示支出增长0.6%,前值为增长0.4%。

经济学家之前预测消费支出将增长0.4%。消费者增加购买机动车,并在食品、服装、处方药和娱乐用品上花费更多。商品支出在连续两个月下降后反弹了0.3%。在住房和公用事业以及旅游和餐馆用餐的推动下,服务支出也大幅增长0.8%。

这些数据被包括在上周四发布的第三季度国内生产总值(GDP)初值报告中,该报告显示经济增长在上半年萎缩后出现反弹。

消费者支出增速从第二季度的2.0%放缓到1.4%。然而,9月份的数据表明,第三季度末势头有所回升,这对2022年最后三个月的支出来说是个好兆头。

美联储已将其指标隔夜利率目标区间从3月份的接近零提高到目前的3.00%-3.25%,这是一世代或更久以来最快速的政策紧缩步伐。此轮紧缩周期内已连续三次加息75个基点。

第三季度需求停滞让一些经济学家预计,美联储可能在11月1-2日的政策会议上暗示将在12月和明年初放缓加息步伐,不过这在很大程度上取决于通胀。密西根大学上周五的一项调查显示,10月消费者对短期和五年期通胀的预期比9月份有所上升。

美国商务部报告显示,9月个人消费支出物价指数(PCE)环比上升0.3%,与8月份的涨幅相当。在截至9月的12个月中,PCE价格指数增长了6.2%,与8月的增幅相同。

如果不包括不稳定的食品和能源部分,核心PCE价格指数环比上升0.5%,与8月份的增幅相当。9月核心PCE同比增长5.1%,8月为增长4.9%。

PCE价格指数是美联储青睐的通胀指标。与之相比,其他通胀指标要高得多。9月消费者价格指数(CPI)同比增长8.2%。

但也有一些希望的曙光。在周五的另外一份报告中,劳工部表示,一项最广泛的衡量劳动力成本的指标--劳动力成本指数(ECI)在第二季增长1.3%之后,在第三季增长了1.2%。

决策者和经济学家普遍认为ECI是衡量劳动力市场闲置的较好指标之一,也是一项预测核心通胀的指标,因它经过构成成分和就业质量变化调整。在经济学家试图判断美联储何时开始放缓激进加息之际,该指数正受到关注,以确认薪资增长是否已经达到顶峰。

富国银行的高级经济学家Sarah House说:“源于劳动力市场的通胀压力可能正在消退,但要想让它们对美联储来说足够温和,还需要一段时间。”

然而,州政府和地方政府的薪资在第二季度上升0.7%后第三季跳升2.1%,这可能是因为教师在开学时加薪。福利在第二季增长了1.2%之后第三季进一步增长1.0%。第三季度同比增长4.9%。

即使通胀侵蚀了消费者的购买力,消费者支出在9月份又实现增长,使其在进入第四季度时处于更高的增长轨道。经通胀调整后的消费者支出在9月增长了0.3%,与8月份的增幅相一致。

稳固的薪资增长提升了收入,正在支撑着消费。家庭也在动用他们的储蓄来为购买提供资金。9月个人收入增长了0.4%,与8月份的增幅相当。储蓄率从8月份的3.4%下降到3.1%。

摩根大通驻纽约的经济学家Daniel Silver说:“看起来消费者支出在进入第四季度时势头不错,最近的支出增长受到了家庭动用疫情早期积累的‘额外储蓄’的支持。”

【高盛预期美联储利率在3月达到5%的峰值】

周日(10月30日)报道称,高盛的经济学家表示,美联储到2023年3月可能加息至5%,比其先前的预测高出25个基点。

高盛首席执行官苏德巍(David Solomon)上周表示,如果没有看到“行为上的真正改变”,美联储可能会将利率提高到4.5-4.75%以上。

美联储的下次会议可能阐明其激进货币政策将坚持多长时间。

报导并称,高盛的经济学家补充说,加息至5%的过程包括本周上调75个基点,12月上调50个基点,2月和3月各上调25个基点。

报导指出,高盛列举了预期美联储在2月后加息的三个理由--通胀率 “高得令人不安”;随着财政紧缩结束和经物价调整后的收入攀升,需要为经济降温;以及避免金融条件过早放松。

【美国通胀仍火爆推高美元】

美国数据显示通胀依然火爆之后,上周五美元走强,美元指数一度上涨0.4%,至111.07,收报110.67。 道明证券经济学家Admir Kolaj表示:“底线是,如果美联储并未转向更有前瞻性的立场,其结果将是货币政策的限制性将比所需要更强。”

道明证券经济学家Admir Kolaj表示:“底线是,如果美联储并未转向更有前瞻性的立场,其结果将是货币政策的限制性将比所需要更强。”

对美联储转向时机的猜测削弱了美元,上周美元指数仍收跌约1%。

不过,Monex USA的交易主管Juan Perez说,“最新的数据让美联储主席鲍威尔的讲话更加令人信服,他一直坚持认为经济足够强大,可以承受加息影响。强劲的经济带来对经济的信心,但必须用高利率来对抗通胀,这只会使美元走强,”他说。

【美债收益率上升,美联储宽放缓加息的预期减弱】

美国国债收益率上周五上涨1.8%,此前数据显示核心通胀压力仍在上升,向债券市场发出美联储/将继续激进加息的信号。

过去一周,市场利率有所下降,人们猜测美联储可能很快暂停加息,因为加息可能引发经济衰退。但由于通胀几乎没有减弱的迹象,这种观点消散了,10年期国债收益率回到4%上方。

“市场的反应是合理的,”道明证券全球利率策略主管Priya Misra说,“通胀不允许 美联储很快暂停。”

瑞穗证券驻纽约的美国首席经济学家Steven Ricchiuto表示,他怀疑债券抛售已经结束,因为美联储还没有到将大幅改变其目标,或终端,政策利率的地步。

“所有数据都在告诉我们,美联储的终端利率高于市场目前的预期,”他说。“无论他们在12月是否从75个(基点)降到50个基点,都不一定会改变终端利率,这才是关键问题。”

10年期美债收益率上周五上升6.9个基点,至4.008%;周一延续涨势,目前交投于4.048%附近;30年期国债收益率上周五上升3.9个基点,至4.133%。 【Nick Timiraos:美联储可能将高利率维持更长时间】

【Nick Timiraos:美联储可能将高利率维持更长时间】

有“新美联储通讯社”之称的Nick Timiraos周日撰文称,美国应对疫情慷慨的财政**,向家庭提供大量现金并降低借贷成本,导致家庭和企业财务状况异常强劲,储蓄缓冲提高,利息支出降低。这可能使美联储遏制高通胀的工作更加困难。美联储可能会继续加息,并在更长时间内将联邦基金利率保持在高位。一些美联储官员主张在本周会议后放缓加息步伐。但关于加息速度的争论可能会掩盖一个更重要的问题,即利率最终会升至多高。一些经济学家认为,利率将不得不升至4.6%以上,原因是支出对加息的敏感度降低。

该鹰派言论推动美指在周一亚盘时段小幅走高,目前美元指数上涨0.19%,交投于110.88附近。

据CME“美联储观察”:美联储11月加息50个基点至3.50%-3.75%区间的概率为19.7%,加息75个基点的概率为80.3%;到12月累计加息100个基点的概率为8.8%,累计加息125个基点的概率为46.9%,累计加息150个基点的概率为44.3%(上周五为39%)。

【美国三大股指大幅收高,道指创5月以来最佳周度表现】

美国股市周五大幅收高,市场普涨,令人鼓舞的经济数据和更光明的盈利前景提振投资者的风险偏好。

美国三大股指上周五均收高约2.5%,标普500指数和纳斯达克指数连续第二周上涨。蓝筹股道琼斯工业指数连续第四周上涨,并创下5月以来最大周线百分比涨幅。

“这是(到目前为止)道指历史上最好的月份之一,表明熊市可能已经结束,”Carson Group首席市场策略师Ryan Detrick表示。“历史上,大的月度走势通常发生在熊市结束时。”

Detrick补充称:“这是我们连续第二个周五看到积极买盘,表明投资者愈发愿意持有股票过周末。”

苹幅反弹7.6%,帮助缓解了亚马逊急挫6.8%造成的打击,这两家市场领头羊此前均发布业绩。

雪佛龙、埃克森美孚、以及科技和科技相关大盘股以外的其他企业盈利大幅超过预期,使本季度的总盈利预期变得更加光明。

根据路孚特数据,分析师现预计第三季标普500指数成分股企业的盈利增长4.1%,高于周四预计的2.5%。

“我们已经看到一些重要的知名大盘股业绩不如预期,”Detrick称。“但在表面之下,许多小型和中型企业的盈利相当令人印象深刻。”

截止收盘,道琼斯工业指数上涨828.52点,或2.59%,至32,861.8点;标普500指数攀升93.76点,或2.46%,至,901.06点;纳斯达克指数大涨309.78点,或2.87%,至11,102.45点。 【德国经济第三季度意外增长0.3%,但10月通胀率攀升至11.6%】

【德国经济第三季度意外增长0.3%,但10月通胀率攀升至11.6%】

上周五的数据显示,德国经济在第三季度意外实现增长,摆脱了经济衰退的威胁,但经济状况依然非常不稳,因为与俄罗斯的痛苦能源对峙导致通胀激增。

联邦统计局表示,德国10月消费者物价调和指数(HICP)同比增长11.6%。路透调查的分析师的预测为增长10.9%,与上月持平。

Ifo经济研究所上周五警告说,消费者尚未感受到通胀的全部影响,即使其调查显示德国计划在10月份涨价的公司数量略有减少。

经济学家表示,通胀率可能会在一段时间内保持在两位数区域,欧洲央行继续面临加息的压力。此前欧洲央行在周四将利率提高到2009年以来的最高水平。

IMK研究所的Thomas Theobald说:“目前还不清楚通胀是否已经触顶,即使最近天然气市场价格下降提升了这方面的希望。”

乌克兰遭入侵后,从俄罗斯进口的能源急剧下降,使德国的能源价格飙升,将通胀率推至25年来的最高水平,同时加剧了人们对今年冬季可能出现天然气短缺的担忧,即使储存设施已接近饱和。

尽管有这些不利因素,统计局还表示,第三季度国内生产总值(GDP)较第二季度意外增长0.3%。

这让经济学家感到意外。根据对分析师的调查,他们之前的预测为经济萎缩0.2%。此前他们曾多次警告欧洲最大经济体的经济衰退近在眼前。

【欧洲央行管委克诺特:下次加息幅度可能在50-75个基点】

荷兰央行总裁暨欧洲央行管理委员会委员克诺特周日(10月30日)表示,欧洲央行可能在12月的下次政策会议上再次加息75个基点。

欧洲央行上周加息75个基点至1.5%,是2009年以来的最高水平。

“我们将在12月再次采取重大的利率行动,”克诺特在接受荷兰电视台Buitenhof节目采访时说,并称下一次加息可能是在50-75个基点。“我们甚至还没有打完半场,我们仍在使利率回归中性水平,对此我们还需要在12月的会议上进行讨论。”

克诺特说,欧洲央行明年将继续收紧其货币政策,以试图降低欧元区目前接近10%的通胀率。

“从2023年开始,我们将进入下半场,采取较小幅度的利率举措,并缩减资产负债表,”他说。“然后我们将进入有效冷却经济的区域,这对于在未来18至24个月内将通胀率从10%降至2%是必要的。”

【机构:澳洲联储11月料加息25个基点】

澳洲联储主要官员最近的言论表明,该央行距离将官方现金利率(OCR)设定在中性区间还有一段路要走。澳洲联储负责经济的助理行长Luci Ellis本周表态实际上认为中性利率在2.5%至3.5%之间。目前官方现金利率仅为2.6%。因而,未来可能还会有更多的紧缩措施,但可能会在未来几个月以更慎重的方式逐步实施,可能最早在澳洲联储11月会议上开始,目前利率市场预期加息25个基点的几率为103%(加息50个基点的几率为3%)。

基本面主要利多

【欧元区10月经济景气指数降至两年低位,工业和服务业信心下降】

上周五的数据显示,由于对工业和服务业信心下降,欧元区10月经济景气指数降至两年来最低,但一些对未来改善的看法和通胀预期的下降让人略感安慰。

欧盟执委会10月经济景气指数从9月的93.6降至92.5,与路透调查经济学家的平均预测完全一致。

执委会的数据显示,工业和服务业的信心下降,但建筑业、零售业和消费者的信心略有回升,后者从2000年以来的最低纪录中反弹。

制造商对订单和最近几个月的生产趋势更加悲观,但对生产预期的看法稍略为更加乐观。

在服务业方面,企业对过去三个月的业务表现得更加消极,并对下一季度的需求持类似看法。

消费者对目前的状况给出黯淡评估,但对明年的经济和自身财务状况的看法略显乐观,但没有表示更愿意进行重大采购。

【专家:美联储的抗通胀行动或在未来几年产生数百亿美元亏损】

研究美联储事务的专家说,美联储为控制通胀而采取的激进行动使其在未来几年内将面临数百亿美元,甚至更多的损失。

这些损失不会妨碍美联储执行货币政策的能力,但随着时间的推移,可能会使其面临政治方面的摩擦。此外,鉴于经济前景高度不稳定,很难估计美联储可能出现多大损失。

美联储上个月开始出现亏损,比包括国会预算办公室在内的许多机构预期的要早,国会预算办公室在9月份发布的预测中未预计美联储出现损失。

美联储用一种它称之为递延资产的会计方法来记录亏损。目前亏损规模接近63亿美元,虽然未来的亏损规模和持续时间有很大的不确定性,但有一些大致的估计。

研究公司LH Meyer Monetary Policy Analytics的经济学家Derek Tang说:“递延资产账户可能会在1000-2000亿美元的区域达到峰值,并可能需要三到四年的时间来扭亏。”

美联储7月份的一份研究文件中的基线预测为:根据当时的货币政策前景,美联储将在三到四年内在亏损情况下运作,预计将有600亿美元的递延资产。但美联储的这份文件还指出,如果联储的加息幅度远远超过夏季中期的预期,那么损失可能高达1,800亿美元。

前美联储高级职员、现就职于耶鲁大学的William English说,预期的亏损路径是“糟糕的,但不是太糟糕”。

美联储出现亏损是因为其货币政策机制所致。联邦基金利率目标区间是美联储实现就业和通胀目标的主要工具,但该利率由美联储的另外两个利率来管理。

通过向银行、货币基金和其他机构支付利息,美联储让联邦基金利率保持在其目标区间内。作为其目前机制的一部分,美联储现在向每天涌入其日逆回购操作的超过2万亿美元货币基金支付3.05%的利率。

这与美联储在2007-2009年金融危机之前管理其政策利率的方式有很大不同,当时的准备金水平相对较低,且不支付任何利息。目前的系统是在出台了一项允许美联储向准备金支付利息的法律后形成的,并且联储需要扩大其工具箱,以便管理系统内的短期利率,而美联储的购债**行动已导致银行系统中的准备金水平大大提高。

美联储的运作资金来源有两个,一是通过向银行提供服务,而是其持有债券的利息。美联储每年将剩余资金上缴财政部。去年,上缴总额为1,090亿美元,而2020年仅为不到900亿美元。

美联储现在面临的挑战是,为使通胀从40年高位回落,美联储激进加息,已将联邦基金利率目标区间从3月的近零水平提高到3%-3.25%,预计明年将进一步提高至4%-5%。

联储现在支付的利息超过了其所持债券的利息和其他方面的收入,而且随着其进一步收紧货币政策,亏损规模只会进一步增加。同时,美联储还在寻求缩减其资产负债表规模,这意味着来自所持债券的利息收入会减少。

美联储用来记录其损失的递延资产账户就像给政府打的欠条。美联储预计,当日后恢复盈利,将冲抵该递延资产,抹去亏损。官员们一直坚称,亏损并不影响美联储的运作能力。

然而,研究美联储的专家警告说,一些政治领导人可能在未来质疑这些亏损,特别是亏损是因美联储向银行的超额准备金支付利息的一项货币政策工具导致的。这些银行中有许多是外国银行,一些专家认为美联储可能面临这样的质疑,为什么它在使美国人的日常信贷变得更加昂贵时却在帮助银行。

English指出,美联储的运营亏损“不是一个重要的经济问题”,但在政治方面可能成为一个引爆点。

【俄罗斯宣布征兵动员工作结束,美国拟向乌克兰提供更多武器】

俄罗斯上周五表示,征召预备役军人赴乌克兰作战的工作已经完成,一个月内征召了数十万人,并已将其中超过四分之一的人员派往战场。

与此同时,美国宣布将再向乌克兰提供2.75亿美元的军事援助,包括美国库存的武器、弹药和装备,拜登政府对乌克兰的军事援助已经超过185亿美元。

美国国务卿布林肯说,华盛顿将尽力向乌克兰提供所需的防空能力,初期已有两套“国家先进防空系统(NASAMS)”准备在下月交付。

他说,美国还在与盟国和伙伴合作,使其能够向乌克兰交付他们的防空系统。

乌克兰总统泽连斯基表示,他对于莫斯科已经完成征兵工作的说法表示怀疑。

他在晚间电视讲话中说,俄军“的准备和装备如此之差,指挥上一味蛮干,因此我们可以推测,很快俄罗斯就需要新派一批人去打仗了。”

“预定的(动员)30万人任务已经完成。没有采取进一步措施的计划,”俄罗斯国防部长绍伊古(Sergei Shoigu)在克里姆林宫的视讯会议上对总统普京说,8.2万人已经派往战区,其余人正在训练

两人都承认在征兵初期存在“问题”。绍伊古称最初对新动员部队的补给曾出现问题,后来得到解决。普京表示,俄罗斯很久没有进行过动员,错误难以避免,但已经吸取了教训。

西方军事分专家说,征兵可能有助于缓解俄罗斯在1000公里前线上的兵力不足问题,但征兵的军事价值将取决于莫斯科能否正确地装备和训练这些预备役军人。

【俄罗斯宣布退出黑海粮食外运协议,联合国等有关方极力挽救】

联合国、土耳其以及乌克兰正在努力推动允许乌克兰谷物外运的黑海粮食出口协议的执行,按计划周一将有16艘船只运送粮食。但俄罗斯暂停参与该项协议。

俄罗斯周六(10月29日)“无限期”停止参与黑海协议,称由于其位于塞瓦斯托波尔港附近的黑海舰队遭到袭击,俄方无法保证根据该协议航行的民用船只安全。

协议的两大斡旋方--联合国和土耳其,在周日(10月30日)紧急行动试图挽救协议。联合国秘书长古特雷斯的发言人称,秘书长对此深表关切,他推迟了一项外事访问,试图恢复这项旨在缓解全球粮食危机的协议。

周一国际市场小麦价格一度跳涨逾7%,因为俄罗斯和乌克兰都是小麦出口大国。

自7月以来,该协议已经促成超过950万吨玉米、小麦、葵花籽产品、大麦、油菜籽和大豆出口。根据协议,由联合国、土耳其、俄罗斯和乌克兰官员组成的联合协调中心(JCC)批准船只的进出并对船只进行检查。

周日没有船只通过原先商定的海上人道主义走廊。但联合国在一份声明中表示,已与乌克兰和土耳其就周一16艘船只的通行计划达成一致,其中12艘出港,4艘入港。

声明称,已向在JCC的俄罗斯官员告知计划,并打算在周一检查40艘出港船只,同时指出,“所有参与方都应与各自的军方及其他相关部门协调,以确保商业船只的安全通过”。

土耳其国防部表示,部长Hulusi Akar正在与俄罗斯和乌克兰防长会谈,试图挽救这项协议,并要求有关各方避免任何挑衅行动。

【乌克兰部队摧毁南部俄军的防空系统】

据乌克兰真理报报道,乌克兰武装部队摧毁了南部地区俄军的“通古斯卡”防空系统和Pantsir-S1(铠甲-S1)防空系统。

根据乌克兰方面信息,本次战斗中,俄军阵亡57人,分别损失一架NONA自行迫击炮、Akatsiya自行榴弹炮、Msta-S自行榴弹炮、D-20榴弹炮和Msta-B榴弹炮、一辆坦克以及七辆武装车辆。同日,俄罗斯部队对乌克兰防空部署点及军事装备集中地区进行了六次空袭。

后市前瞻

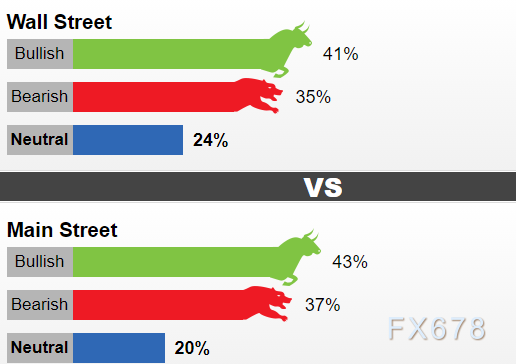

Kitco的每周黄金调查结果显示,华尔街对未来的金价略微看好,但整体分歧较大。在参与调查的17位分析师中,有7位(41%)预计金价将上涨。与此同时,有6位分析师(35%)短期看空黄金,有4位分析师(24%)持中性看法。

散户投资者的情绪也相对相似。473名受访者参加了在线投票。共有200名受访者(43%)预计金价将上涨。另有169人(37%)预测金价将下跌。其余94名受访者(20%)预计市场将横盘整理。 Walsh Trading商业对冲业务联席主管Sean Lusk表示,他预计目前的市场预期会消退,就像其他市场传言一样。Lusk说,他预计金价会下跌。

Walsh Trading商业对冲业务联席主管Sean Lusk表示,他预计目前的市场预期会消退,就像其他市场传言一样。Lusk说,他预计金价会下跌。

“在美联储明确表态之前,黄金涨势将继续被抛售,”他表示。“我不认为我们会从美联储那里得到太多明确的信息。我们在过去两年看到的所有印钞行为都有成本,我们应该预期,这种成本的持续时间比大多数人预期的要长。”

Lusk补充道,他将密切关注1620美元水平。跌破该水平将触发一个非常看跌的信号。

Blue Line期货首席市场策略师Phillip Streible表示,他短期内对黄金持中性看法,因美联储加息将继续令黄金承压。

“没有什么能阻止金价在短期内跌破1600美元,这并不是一个大胆的声明,”他说。“然而,如果金价真的下跌,我将考虑买入少量头寸。如果银价跌破18美元,我就会考虑买进白银。”

SIA财富管理公司首席市场策略师Colins Cieszynski表示,“从技术上讲,黄金似乎正在慢慢拐弯。在美联储下周三的决定前后,黄金似乎会出现波动,这可能会影响美元的走势,这取决于美联储的立场是比预期更鹰派还是更鸽派,以及与其他央行的关系。” 北京时间09:53,现货黄金现报1641.98美元/盎司。

北京时间09:53,现货黄金现报1641.98美元/盎司。

黄金交易提醒:本周将迎三大央行决议,金价或跌向1600?

版权声明:本站转载上述内容,不表明证实其描述,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

还木有评论哦,快来抢沙发吧~