24K99讯 在最新的数据发布后,投资者重新评估美联储的政策前景,黄金价格以波动的方式开启了新的一年。金价在周中触及去年6月初以来的最高位1860美元上方后,周四大幅下跌,但成功守住1830美元上方。由于美国去年12月就业报告和令人失望的供应管理协会(ISM)服务业PMI调查令美国国债收益率承压,黄金周五(1月6日)重拾动能,收盘大涨逾30美元,且连续第三周收于积极区域。

周五,现货黄金收报1864.45美元/盎司,大涨31.97美元或1.74%,日内最高触及1870.00美元/盎司,最低触及1830.20美元/盎司。本周,现货黄金上涨40.94美元或2.25%。

(现货黄金日线图,来源:FX168)

过去一周发生了什么?

周一金融市场交易依然低迷,主要经济体的股票和债券市场因元旦假期而休市。

随着交易条件在周二开始恢复正常,市场间的相关性减弱。尽管风险情绪出现积极转变,但美元的表现优于包括黄金在内的主要竞争对手。然而,基准10年期美国国债收益率当天下跌超过2%,并使黄金积聚看涨势头。

美国供应管理学会(ISM) 周三公布的数据显示,12月制造业商业活动连续第二个月收缩。不过,ISM PMI调查的就业指数意外回升至5以上,帮助美元保持弹性,限制了金价的上行势头。

周四,ADP报告称,去年12月美国私营部门就业人数增加了23.5万人。这一数据远好于市场预期的15万,促使投资者重新评估美联储的政策前景。该数据公布后,芝加哥商业交易所(CME Group)的美联储观察工具(FedWatch Tool)显示,2月加息25个基点的概率从本周早些时候的73%降至57%。反过来,基准10年期美国国债收益率出现反弹,并促使黄金抹去了本周的部分涨幅。

美国劳工统计局周五宣布,去年12月非农就业人数增加22.3万人,而市场预期为20万人。报告的进一步细节显示,平均时薪从去年11月的增长4.8%(修正后为5.1%)降至增长4.6%。尽管非农就业数据乐观,但疲软的工资通胀导致10年期美国国债收益率下跌,并为黄金的反弹打开了大门。最后,去年12月ISM服务业PMI从11月的56.5降至49.6。更重要的是,通胀组成部分——支付物价指数从70降至67.6,远低于市场预期的71.5。喜忧参半的就业报告和令人沮丧的PMI调查导致美元走弱,并推动金价再次走高。

下周重点关注

下周上半周,美国经济将不会公布任何影响重大的宏观经济数据。下周四,美国劳工统计局(BLS)将公布去年12月的消费者价格指数(CPI)。按月计算,核心CPI(不包括波动较大的食品和能源价格)预计将继去年11月增长0.2%之后上涨0.3%。

去年10月和11月,核心CPI月度涨幅低于预期,投资者因此认为,美联储是时候放松油门了。尽管美联储政策制定者一直在重申,他们预计不会在2023年降息,但如果核心通胀数据进一步走软,应该会令美元承压,并引发金价再次走高。

本周早些时候公布的去年12月政策会议纪要显示,多数政策制定者欢迎去年10月和11月的通胀缓解,但同意将需要“大量更多的证据”来证实通胀正在下行。

另一方面,核心通胀率若环比上升0.5%或更高,应会推高美国国债收益率,并导致金价转向看跌。

下周末前出炉的密西根大学1月消费者信心调查初值将被视为新的动力。市场参与者可能会密切关注5年消费者通胀预期部分,而不是整体的消费者信心指数,该部分在去年12月份为2.9%。这一数字不太可能出现重大变化,但长期通胀预期的上升可能会导致提振美元,打压黄金,反之亦然。

黄金价格技术展望

财经网站FXStreet指出,黄金近期技术前景仍然看涨,日线图上的相对强弱指数(RSI)指标升至60上方。此外,金价在20天简单移动平均线(SMA)上方保持舒适,同时继续跟随上升趋势线。

(图源:FXStreet)

上行方向,1860美元静态水平是初步阻力位。一旦金价确认该水平为支撑位,其可能会瞄准1880美元(长期下行趋势的61.8%斐波那契回撤位)、1900美元(心理水平)和1920美元(前支撑位,静态水平)。

下行方向,如果金价跌破1810美元(20日移动均线),那么跌势可能延伸至1800美元和1780美元(38.2%斐波那契回档位,200日移动均线)。

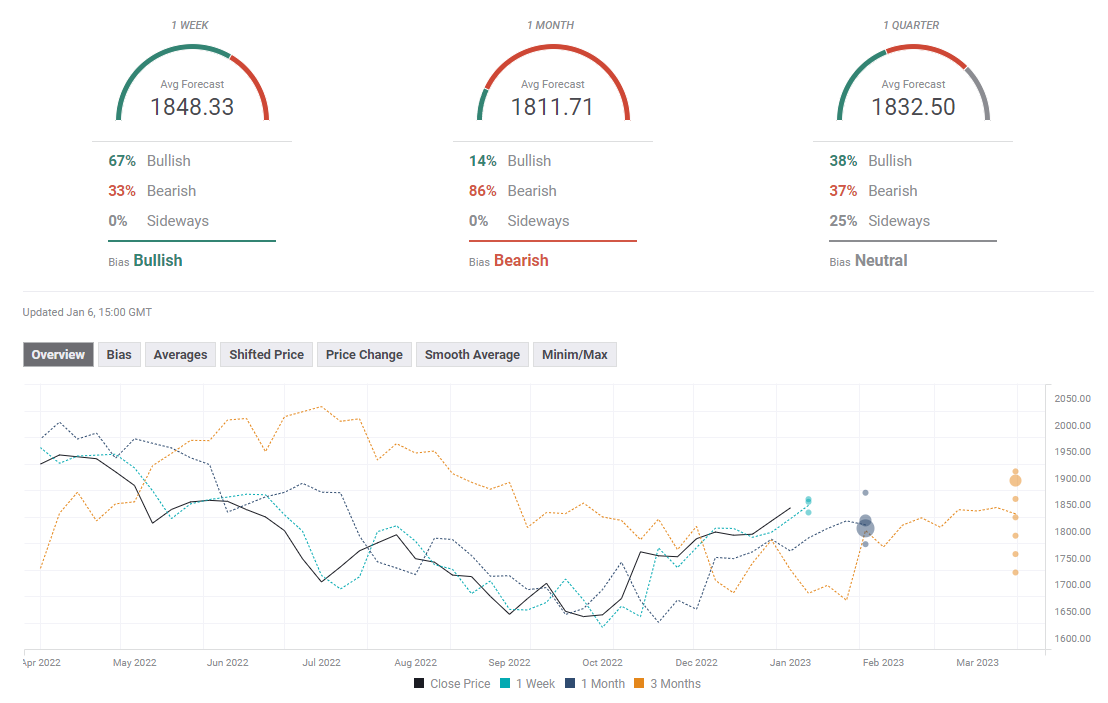

黄金价格预测调查

尽管黄金今年年初看涨,但FXStreet预测调查显示,一个月后的前景偏空,平均目标位为1811美元。

(图源:FXStreet)

还木有评论哦,快来抢沙发吧~