24K99讯 世界黄金协会(WGC)提到,金融市场在2022年提供一个教科书式的例子,说明不同的需求和供应来源如何相互抵消,并为黄金提供其独特稳定的上涨行情。该机构展望强调,中国与美国的乐观前景将很快消退,软着陆的市场共识已经出炉。

黄金在2022年小幅上涨,考虑到前所未有的利率上升和强势美元,这绝非易事。“2022年是黄金在市场动荡中表现稳定,且不相关的教科书范例。疲软的机构需求被通胀和地缘政治驱动的零售投资所抵消,中央银行今年的净购买量非常出色。”

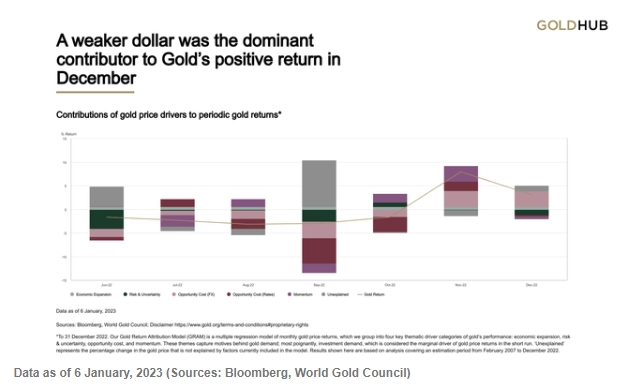

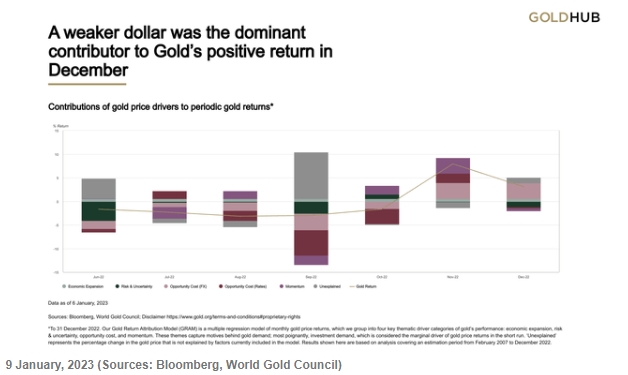

据黄金回报归因模型(GRAM)表明,2022年12月份的正回报在很大程度上是由于美元走软,因为期货仓位和利率等其他因素在很大程度上相互抵消。美元指数自2021年6月以来首次跌破200日移动均线,这或许表明其自9月下旬以来的逆转势头正在积聚。美元指数的强劲走低,似乎是黄金在第四季度复苏的主要原因。

(来源:世界黄金协会)

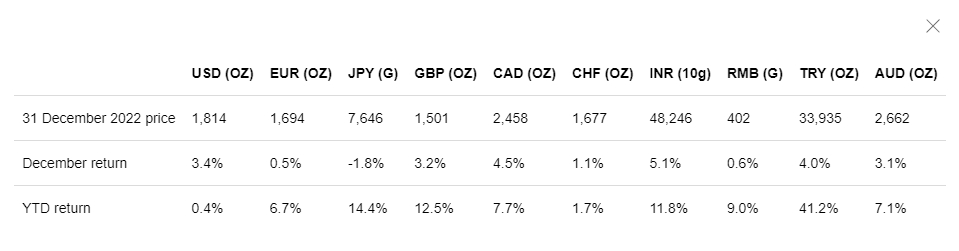

另外从图表可以看出,黄金2022年的表现对美国以外的投资者来说,信号仍然是积极的。

(来源:Seeking Alpha)

谨防实际利率的美元陷阱

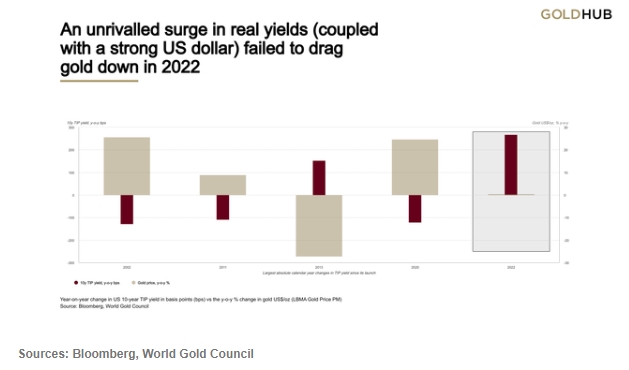

美国10年期通胀保值国债(TIP)证券收益率代表实际利率和持有非收益黄金的机会成本,在过去20年里一直是金价的可靠高频驱动因素。

一致的反向关系表明,随着收益率在2022年上升超过250个基点,黄金将急剧下跌。但这种关系只是断断续续地保持着。鉴于历史上的负相关关系,以美元指数为代表的2022年强势美元( 8%)应该证明同样具有挑战性。然而,它也未能在整个日历年内拖累金价下跌。

(来源:世界黄金协会)

世界黄金协会给出评论,虽然这两个驱动因素是必要的,但仅凭它们可能不足以驱动金价,因为它们只能反映部分需求和供应。

黄金的投资组合价值

报告写道:“在我们看来,黄金在2022年的韧性是其经常被多方面需求和供应来源忽视的结果。”

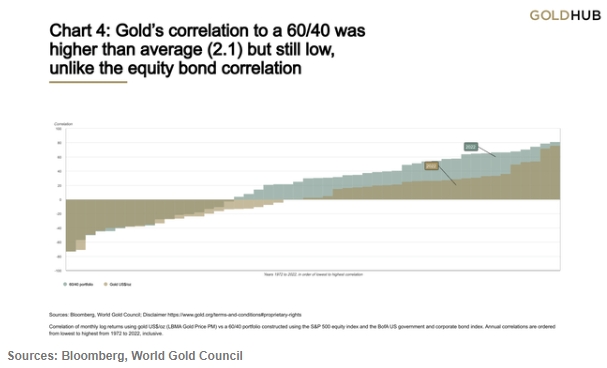

这些对立力量的汇合不仅使黄金在2022年小幅上涨,而且使其波动率保持在接近其约16%的长期平均水平。对于一个60/40的股票债券投资组合来说,它经历其中一个最不稳定的年份。

尽管黄金与60/40投资组合的相关性高于其平均水平,以及股票和债券之间的相关性,但它仍处于20的低位,这表明黄金在市场动荡期间作为一贯可靠的多元化工具的特征。

(来源:世界黄金协会)

2022年机构黄金需求疲软

疲软的机构投资需求是2022年黄金的明显逆风,大多数西方经济体的激进货币政策和对美元的强劲避险买盘,共同降低了人们对ETF、期货和场外交易投资的兴趣。许多评论员提出的问题是,鉴于数十年来的高通胀,黄金的表现为何没有好转。

在世界黄金协会看来,答案有两个:首先,长期通胀预期在2022年仍明显保持稳定,表明投资者对央行能够控制通胀充满信心。其次,机构和专业投资者可能更感兴趣的是他们如何因通货膨胀而得到补偿,因此从货币政策而不是通货膨胀发展中获得更多线索。

(来源:世界黄金协会)

央行特殊购买推动金价

可以说,2022年黄金市场最令人惊讶的发展是央行的需求水平。据报道,截至2022年第三季度末,储备增加673吨,创历史新高。在10月和11月,继续增加,但速度较慢。这些增加的很大一部分仍未报告,因此很难确定购买日期,但购买规模可能是在2022年支撑金价的重要因素。

展望未来

报告提到:“在我们的2023年展望中,我们概述共识经济预期如何表明,金价前景稳定但积极。自该报告发布以来的一些进展表明,共识情景仍在发挥作用,但预示着更严重的经济衰退。”

2022年12月的FOMC会议纪要中,将2023年的新终端利率定为5.1%,比9月高出50个基点。市场目前定价为4.99%,考验着美联储的决心。鉴于长期通胀预期下降和衰退可能性增加,看来共识前景是有效的。

“正如我们在展望中指出的那样,美国较长期债券收益率可能会比普遍预期的更具粘性。美国10年期国债收益率在2022年12月初稳定在3.5%左右,到2023年1月5日跃升至3.7%。”

美元指数在104附近找到了归宿,日本央行的政策可能会支持日元走强,但温和的冬季和较低的欧洲通胀可能会考验欧洲央行贬低欧元的决心,尽管其措辞强硬。总的来说,美元的短期缓和可能是有可能的。但经济衰退和较低的通胀,可能会波及未来的美元疲软。

简单而言,软着陆的温和衰退经济前景正在逐渐成为市场的共识决。

最后再看到地缘政治,世界黄金协会提到,随着农历新年的临近,当地黄金需求在2022年12月份出现季节性反弹:Au9999的日均交易量环比增长38%。这主要是由于制造商在春节前后传统的黄金销售提振之前积极补货。但与往年相比,Au9999上月的平均成交量是2013年以来最弱的12个月。

具有讽刺意味的是,中国2022年12月突然结束新冠清零政策起到了关键作用。尽管取消了所有与新冠相关的限制,但消费者还是自愿留在家里,以便从Omicron的快速传播中恢复或避免被感染。因此,当月当地经济活动和消费受到削弱。但这种情况不太可能持续,因为中国强烈的重新开放浪潮似乎很快就会过去。

美国方面,本月两个备受期待的公告,似乎将市场情绪推向了相反的方向。首先是美国消费价格指数(CPI)的发布。预期数据显示,11月整体通胀率较10月仅上升0.1%,同比涨幅达到7.1%,为2021年12月以来最低水平。

许多投资者认为,通胀利好消息将对美联储政策产生显着影响。随后美联储主席鲍威尔的新闻发布会导致金价走低,因为可能会继续加息。尽管正如人们普遍预期的那样,美联储通过宣布将联邦基金目标利率上调50个基点来放慢加息步伐,但官方声明重申可能会持续加息,从而增加黄金的机会成本。

还木有评论哦,快来抢沙发吧~