周五(2月3日)亚市早盘,美元指数维持升势,现报101.85附近。欧元/美元和英镑/美元继续承压,昨日这两个货币对均出现大跌。现货黄金维持在1915美元/盎司左右,周四金价暴跌逾35美元。本交易日,投资者将迎来美国非农就业报告,预计将引发市场重大行情。

分析师指出,欧洲央行和英国央行周四均加息50个基点,由于加息幅度符合市场预期,加之英国央行表示通胀可能已经触顶,欧元/美元和英镑/美元遭遇重挫,这推动美元指数强势反弹。

欧洲央行在声明中表示,决策者打算在3月份的下次货币政策会议上再加息50个基点,届时将评估其货币政策的后续路径。

欧洲央行行长拉加德在新闻发布会上表示,今天的利率决议并非针对3月份做决定。在所有合理的假设情况中,都需要大幅加息。潜在的通胀压力、财政措施和工资增长压力都支持3月份加息50个基点。

丹斯克银行(Danske Bank)表示,从表面上看,欧洲央行周四做出加息50个基点的鹰派决定,并暗示3月份将再次加息50个基点,但措辞微妙的变化让市场得出结论,认为欧洲央行将很快软化其货币政策立场,欧洲央行即将结束加息周期。市场特别注意到,欧洲央行提到通胀前景“更加平衡”,尤其是在近期。

知名金融博客Zerohedge评价称,欧洲央行加息50个基点,正如预期的那样,鉴于自12月以来鹰派语言的减弱,人们看到了明显的鸽派反应。

荷兰国际集团(ING)全球宏观主管Carsten Brzeski认为,欧洲央行正为3月之后放缓加息步伐甚至降息打开大门。

道明证券(TD Securities)资深外汇策略师Mazen Issa表示,欧洲央行的一部分言论也偏鸽,显示全球央行似乎正朝政策转向前进。

欧元/美元周四一度大跌至1.0886,收盘重挫0.7%,报1.0909。周五亚市早盘,该货币对承压于1.0900附近。

(欧元/美元60分钟图)

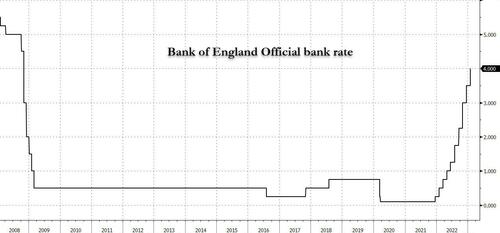

英国央行周四宣布加息50个基点,但不再强调必要时继续“强力”加息,并认为通胀可能已经触顶。这是英国央行自2021年12月以来连续第10次加息,累计加息幅度达到390个基点,是该央行近30年来最大加息幅度。

(图片来源:Zerohedge)

值得注意的是,英国央行在关于“是否继续加息”的言辞中删除了“强有力”这个关键的鹰派措辞。旧指引称,如有必要官员们将“强有力”回应;新指引却是,如果有证据表明存在更持久的压力,那么就需要进一步收紧货币政策。

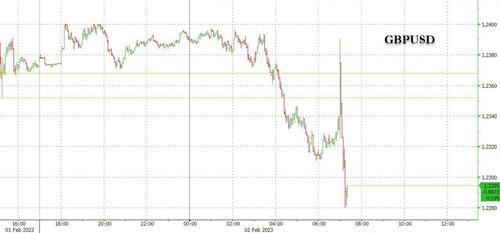

英镑/美元周四收盘大跌1.2%,报1.2224。周五亚市早盘,该货币对延续跌势,最低触及1.2205,创1月17日以来最低。

(英镑/美元60分钟图)

丹斯克银行表示,与我们的预期一致,英国央行将政策利率上调50个基点至4.00%,7名成员投票支持上调50个基点,2名成员投票支持保持利率不变。

丹斯克银行指出,总体而言,英国央行传递信息略微偏向鸽派,英国央行日益转向更加依赖数据的策略。最重要的是,对未来行动方向的描述发生了转变,从去年12月的前瞻指引中,将“进一步有力的货币政策回应”一词改为“将需要进一步收紧货币政策”。

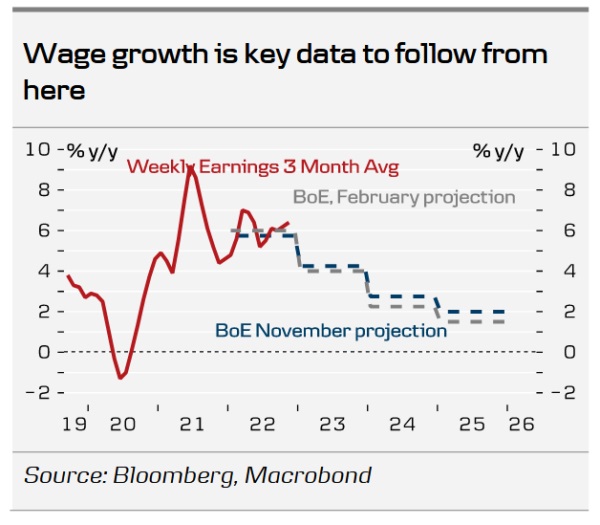

丹斯克银行补充道,正如预期的那样,英国央行上调增长预测,现在预计2023年的技术性衰退时间要短得多,程度也浅得多。因此,英国央行现在预计失业率的上升将小于此前的预期。同样,他们将2024年第一季度的通胀预期从11月的4%下调至3%。总体而言,我们认为该声明和新闻发布会证实了我们对3月份加息25个基点的预测。英国央行的主要担忧仍然是工资数据和服务业通胀的发展,这为未来进一步加息留下了可能。

(图片来源:丹斯克银行)

汇丰环球资产管理宏观和投资策略师Hussain Mehdi表示,尽管英国央行上调经济预测,但利率目前正接近峰值,增长前景仍然疲软。

金融博客Zerohedge表示,英国央行周四正如预期的那样加息50个基点,但英镑/美元在最初飙升后,随后跌至日低,原因在于市场开始消化英国央行加息周期现已结束的可能性。

(图片来源:Zerohedge)

周四,美元指数收盘上涨0.58%,报101.74。美元周三曾在美联储会议后重挫至100.80,触及九个月低点,当日美联储主席鲍威尔被解读为对未来货币政策持更为鸽派的态度。

(美元指数60分钟图)

受美元强势反弹打压,现货黄金周四收报1912.65美元/盎司,大幅下跌37.52美元或1.92%,日内最高触及1959.78美元/盎司,最低触及1911.21美元/盎司。

FXStreet分析师Sagar Dua表示,从黄金小时图来看,20周期指数移动平均线(EMA)和200周期EMA已经在1927.80美元形成看空交叉,这表明金价后市会进一步走软。此外,相对强弱指数(RSI)已经转入看跌区间20.00-40.00,这表明下行动能已经触发。

当地时间周三,美国联邦公开市场委员会(FOMC)将基准利率上调25个基点至4.50%-4.75%区间,符合市场预期,为连续第二次放缓加息步伐。但美联储主席鲍威尔释放暂停加息的信号。鲍威尔声称,通胀有所缓和但仍处于高位,但“现在第一次可以说,通货膨胀放缓进程已经开始。”鲍威尔还表示,美联储迅猛紧缩货币政策的全面效果尚未显现出来。

美联储主席鲍威尔召开记者会后,利率互换市场的交易员得出的结论是,美联储的政策方向将从今年年中开始进一步转向鸽派。交易员们预计,到2023年年底,美联储将较6月利率峰值降息50个基点。

Convera资深市场分析师Joe Manimbo说:“欧洲央行决策或多或少符合预期,英国央行的言论略偏鸽派,因而抑制美元的跌势。”

FXStreet首席分析师Valeria Bednarik撰文称,在欧洲央行和英国央行宣布货币政策后,美元收复美联储决议后的大部分失地。美元兑大多数主要竞争对手走高,英镑表现最为疲弱。

Bednarik写道,英国央行如预期般加息50个基点,英国央行行长贝利相当乐观,潜在的衰退可能不会像之前预期的那么严重。他还表示,他们需要密切关注通货膨胀的路径。英镑兑美元最终大跌至数周低点。欧洲央行行长也加息50个基点,不过,欧洲央行行长拉加德表示,接下来的决定将是逐个会议的问题,并将取决于数据。由于投资者相信终端利率即将到来,欧元/美元跌破1.0900关口。周五投资者将关注美国非农就业报告。

非农重磅来袭

投资人焦点转向周五晚些时候的美国1月非农就业报告,市场预估新增就业人数将较去年12月减少,而失业率料小幅上扬。

美国1月非农就业报告定于香港时间周五21:30出炉。权威媒体调查显示,美国1月非农就业人数料增加18.5万,此前去年12月为增加22.3万。美国1月失业率料自3.5%上升至3.6%。

投资者也聚焦薪资数据。调查显示,美国1月平均每小时工资月率料增长0.3%,增幅与上月相同;美国1月平均每小时工资年率料上升4.3%,此前去年12月为攀升4.6%。

分析师指出,假如非农就业报告强于预期,尤其是薪资数据强劲的话,美元有望进一步走强,从而打压其它主要非美货币和金价。

XM.com撰文称,美国12月的非农就业数据超过分析师预期的新增20万,达到22.3万,失业率意外地小幅下降至3.5%的历史低点。尽管这些数据立即提振了美元,但还不足以缓解人们对美国经济正走向悬崖边缘的担忧。真实的情况是,紧张的劳动力市场正在失去动力,周五出炉的1月数据可能会证实这一点。如果预测正确,1月非农就业人数将增加18.5万、创下一年来最低水平,将失业率略微推高至3.6%。平均时薪同比增幅预计将从此前的4.6%降至4.3%,降幅相对较快,反映出经济状况也在放缓。

对于周五非农报告不利的是,周三公布的美国“小非农”ADP数据表现不佳。数据显示,美国ADP就业人数1月仅增加10.6万人,为2021年1月以来最小增幅,预期17.8万人,前值23.5万人。

XM.com表示,一份强于预期的非农就业报告,尤其是平均时薪意外上升,可能会提振美元看涨基调。就美元/日元而言,XM.com指出,假如非农就业报告中的薪资数据符合或低于预期,该货币对可能重新测试127.50-127.20支撑位区域。

FXStreet分析师Sagar Dua表示,金价在周四大跌之后正瞄准1900美元/盎司关口。在美国非农就业报告公布前,金价有可能进一步下行。

还木有评论哦,快来抢沙发吧~