24K99讯 黄金隔夜跌深回调至1934美元,周四(3月23日)亚市早盘重新站回1970美元上方,跌深反弹的潜在看涨信号闪烁。美联储主席鲍威尔加息25个基点,但承认利率已经到达峰值,荷兰国际集团(ING)分析指出,美元指数报在102.39,鲍威尔最意外的一幕终究发生,鉴于点阵图的市场共识为温和鸽派,警告美元现在没有底部。

美联储已将联邦基金目标利率范围上调25个基点至4.75-5%,这在很大程度上符合市场和经济学家的预期。这是一个一致性的决定,委员会支持“一些额外的政策紧缩可能是适当的”观点。这是一个轻微的语言转变,之前曾说过“持续增加目标范围将是适当的”。

美联储的点阵图显示,他们对2023年底联邦基金利率的中值预测为5.1%,与去年12月时相同,而对经济学家的调查显示,他们本应将这一预测上调至5.4%。因此,它看起来确实比预期的要温和一些。

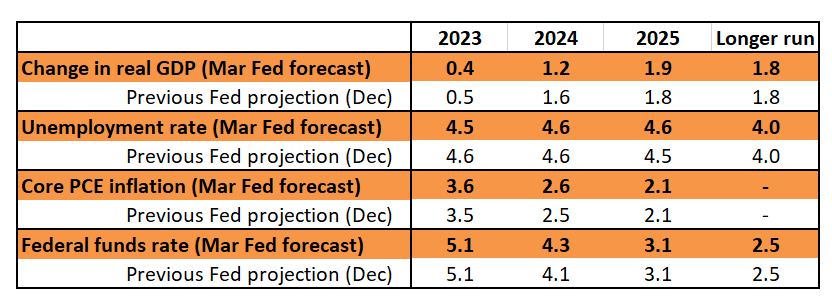

这是美联储所展望的经济预测图。

(来源:ING)

尽管如此,美联储似乎暗暗相信经济不会因近期银行业的困境而受到严重破坏。它辩称,“美国银行体系稳健且有弹性”,因此他们对2023年第四季度GDP同比增长的预测仅从0.5%下调至0.4%,而2024年现在为1.2%,而三个月前的预期为1.6%,失业率和通胀预期几乎没有变化。

此外,美联储现在只希望在2024年降息75个基点,而不是其在12月份预测的降息100个基点。鲍威尔在新闻发布会上将美联储的价格稳定作用和金融稳定作用区分开来,称其拥有应对这两者的工具,这与欧洲央行行长拉加德上周的评论相呼应。

ING分析团队指出:“我们更担心银行业压力带来的经济威胁。”

“我们对2023年利率走势的预期较为温和,已经有一段时间了。我们担心的是,这是40年来最激进的货币政策紧缩周期,通过更加严厉和更快地进入限制性区域,你自然无法控制结果。这增加了经济和金融压力的可能性,这就是我们在过去几周所看到的情况。”

“甚至在最近的银行业危机之前,借贷成本一直在迅速上升,但值得注意的是,经济也经历了贷款条件的收紧,我们认为这将越来越多地对信贷流动造成压力,从而损害经济增长。”

“我们认为,最近发生的事件将使银行更加担心他们放贷给谁、放贷多少以及利率是多少。由于监管机构也可能感觉到需要更加积极主动,这可能会加剧风险规避并使银行进一步收紧贷款标准。这将阻碍信贷流动,给经济带来压力,并使通货膨胀率下降得更快。”

美联储确实承认这一说法,“最近的事态发展可能导致信贷条件收紧,并对经济活动、招聘和通胀造成压力”。

ING分析团队继续指出:“因此,我们有点困惑为什么它没有更多地调整他们的经济预测,尽管鲍威尔确实承认他们很难评估最近事件的影响,因为它们确实是最近发生的,并补充说路径仍然存在。”

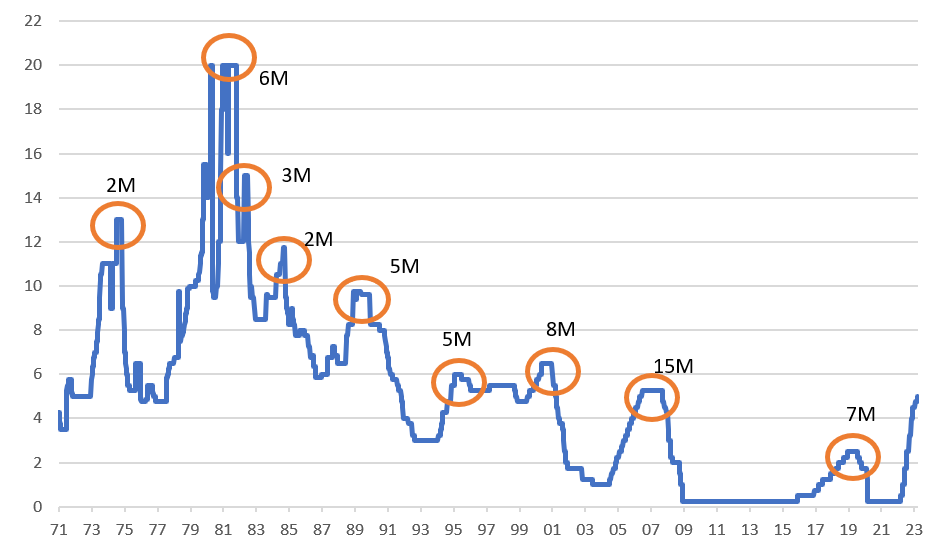

美联储从不会在一个周期的最后一次加息,以及第一次降息之间留下很长的时间。

(来源:ING)

“2023年下半年降息仍然是我们的决定,”ING强调。

就在两周前,市场预期美联储可能希望将联邦基金利率上调至5.5-5.75%,一些评论员谈论的是6%。市场现在几乎没有考虑进一步加息,目前在5月的会议上大约15个基点,并正在寻求今年晚些时候的降息,从峰值降息50至75个基点之间。

“我们同意我们可以在5月份最后一次加息25个基点,使联邦基金利率区间保持在5-5.25%。但更高的借贷成本和减少的信贷渠道意味着,经济硬着陆的可能性更大。我们长期以来预测的降息很可能成为2023年下半年的关键主题,我们倾向于在今年第四季实施75个基点的宽松政策。”

“重要的是要记住,美联储从不会在加息和降息之间停留太久。从历史上看,上一次加息和第一次降息之间只有六个月的时间。”

美联储让它的设施发挥作用,押注恢复现状和系统稳定。其影响是降低市场利率,特别是在前端,因为市场接受了美联储的支持,这似乎快要完成了。“我们认为持续的主题是曲线的倒挂,我们已经看到朝着这个方向的另一个重大举措,作为对美联储决定的回应”。

ING在文章中也提到:“随着我们进**邦公开市场委员会会议,市场利率一直在小幅走高,这无疑有助于鼓励美联储实现市场,实际上贴现的25个基点加息。市场也将因美联储决定继续加息而感到欣慰,而另一种选择可能是持有并以银行焦虑为理由点头。这种组合足以让市场利率在未来几周再次走高,至少在我们到达通货紧缩故事变得更加引人注目的地步之前,尽管对较低市场利率的影响效应。”

市场技术现在处于一个有趣的位置,由于向硅谷银行、Signature Bank和First Republic Bank等部分银行提供支持,美联储的资产负债表上周增加1400亿美元。事实上,区域联储突破支持证实了大部分额外流动性,流经了纽约联储和旧金山联储。

从资产负债表的角度来看,这样做的结果是反对量化紧缩政策,即允许每月从美联储持有的债券中缩减950亿美元。美联储认为,这是各种机制在发挥作用。同样的逻辑也适用于反向工具,它继续发挥作用以吸收过剩流动性,并在过去一周突然走高,部分反映了这一点,而美联储对此没有新的看法。

美元现在没有底部

ING分析团队称:“看看宣布后美元的负面反应,外汇市场显然对加息有很大的预期,而意外几乎完全是由新的点阵图预测驱动的。由于市场认为2023年5.1%的中值预测不变是温和鸽派的,而且过去几天普通投资者对银行业危机的情绪逐渐改善,美元没有底部。”

“在美联储会议之前,我们曾指出欧元/美元可能因意外鹰派立场而小幅修正的风险,但除非银行业再次受到重大冲击,否则突破1.0800的道路似乎已经铺平。”

“欧元/美元的下一个关键点是1.1000:这是一个重要的基准水平,可能会遇到一些重大阻力,除非市场对最严重的银行业冲击,尤其是欧洲过去已经充满信心。”

但即使美联储今天推进紧缩政策,与欧洲央行相比,其措辞也显得更加温和,尤其是在降息方面。所有这些都表明欧元/美元在今年剩余时间内受到支撑,“我们的目标是在2023年下半年达到1.15”。

黄金潜在的看涨反转信号

FXEmpire分析师Bruce Powers提到,周三跌至新的回调低点1934点,完成先前上升趋势的38.2%斐波那契回撤位。在斐波那契分析中,先前趋势的38.2%回撤位是在看到支撑,并可能继续走高之前趋势中的最小正常回撤位。

“在强劲的趋势市场中,趋势方向在38.2%回撤附近或到达之前出现逆转是很常见的,达到它只是告诉我们要留意潜在的看涨反转信号。”

在2022年11月初离开底部后,出现了类似的情况。金价涨幅高达10.5%,并且强劲到足以在大约五个月内首次突破200日均线(蓝色)。

(来源:FXEmpire)

从底部开始的第一次确定性反弹,以及与最近一次在上涨11.0%后达到顶峰之间,存在一定程度的对称性或相似性。此外,不仅表现出价格对称性,而且表现出时间对称性,每笔预付款涵盖八天。

“随着我们继续探索这两项进展,另一种关系变得明显。在下跌3.5%后,第一个回撤在38.2%斐波那契回撤区域附近逆转支撑。目前的回调已经停止在38.2%的水平,至少到目前为止,已经从最近的高点下跌3.8%。”

“同样,类似的动作。唯一的区别似乎是第一回合的回调低点也遇到21天均线(橙色)的支撑,而目前该移动平均线略低,目前为1896美元。”

总结而言,Bruce强调:“首先当前回撤至38.2%回撤位是可能的。如果出现看涨触发器,相对于你的策略和风险管理程序,它可能会在1934美元低点附近发生。否则,请留意21天均线支撑,因为在类似的第一轮上涨期间已触及该线。”

还木有评论哦,快来抢沙发吧~