24K99讯 周三欧市早盘,黄金价格跌至1988美元。尽管黄金和白银价格正在上演令人印象深刻的回调,但道明证券表示,除非出现债务上限灾难,否则贵金属的抛售即将枯竭。摩根大通则表示,市场押注美联储即将降息是正确的。随着美国经济增长放缓,美联储可能在第三季度降息。

据摩根大通资产管理公司称,美国经济衰退几乎已成定局,随着经济增长失去动力,美联储可能会在第三季前降低利率。“市场预期降息是正确的,”伦敦全球利率主管Seamus Mac Gorain表示。“通货膨胀率过高,需要经济衰退才能使其回落,美国银行业的困境只会增加经济衰退的可能性。”

偏爱美国国债的Mac Gorain和掉期交易员站在一起,他们预测美联储将在9月尽快实施政策转向,以应对经济增长放缓。但美国中央银行一再反对这一观点,如果官员们维持限制性立场以抑制通胀,这种押注可能会适得其反。

Gorain的观点与高盛集团和巴克莱银行的观点不同,后者警告称,美联储今年的降息力度将不如市场预期的那么激进。摩根大通看好美国国债作为应对经济放缓的最终对冲工具,并认为在经济严重下滑的情况下,10年期国债收益率有可能跌破2.5%。10年期美国国债收益率在今年早些时候攀升至4.09%后,周三交投于3.52%左右。

他补充:“国债仍然是最好的市场,其他市场已经开始变得更具吸引力,包括欧洲的长期远期利率。参与的真正意义在于,当你看到这些市场出现通货膨胀转向的明确证据时,这可能要到夏季晚些时候才会出现。”

债务上限

最有可能的结果是,它会在经历一段市场压力后得到解决。就像2011年那样,市场会出现波动,这足以推动政治进程向前发展。Gorain强调:“很难说具体什么时候会发生,是在接下来的几周内,还是可能会在夏天稍晚一些。我们已经放弃了非常短期的美国国库券。例如,我们可以通过持有日本国库券而不是国库券来获得更高的收益率。”

日本短债

Gorain指出,持有短期现金日本债券头寸。由于日本有可能回到2%的通胀率,“我认为日本收益率曲线中确实没有足够的风险溢价来反映这一点,日本央行很可能会在某个时候将收益率曲线控制从正负50个基点转变为100个基点”。

看涨新兴市场

他继续指出:“我们确实认为本地利率在战略上具有吸引力,一般来说,通货膨胀的性质有点不同,它更多地是由商品驱动的。在许多这些经济体中,实际收益率非常有吸引力,而且新兴市场央行比发达市场央行更好地应对了这些通胀事件,我们喜欢的一个市场是墨西哥。”

道明证券:债务谈判是金价唯一阻碍

道明证券称:“如果没有额外的宏观催化剂,我们的定位分析强调,贵金属的抛售枯竭可能迫在眉睫,除非出现债务上限灾难。”

“金价接近历史高位,但定位设置仍与周期峰值不一致。”

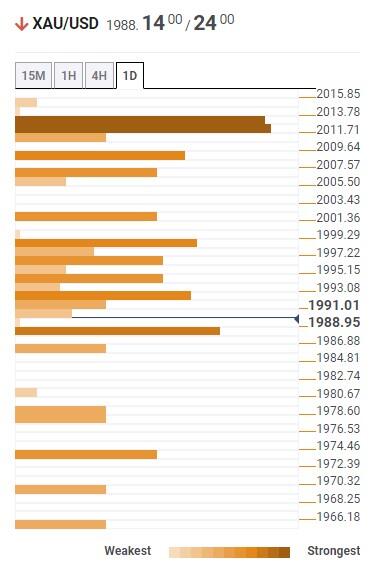

黄金技术分析

FXStreet分析师Anil Panchal提到:“我们的技术汇合指标表明,金价在关键的2013美元阻力汇合下方仍然看跌,该阻力汇合包括一周23.6%斐波那契、一个月斐波那契38.2%和5-DMA。”

也就是说,金价目前在一个月内触及1987美元的支撑位,其中包含斐波那契61.8%的水平,突破该支撑位可能会将金价引向1975美元的支撑位,包括一周S2的枢轴点。

之后,前月低点1950美元左右将成为关注焦点。

或者,在报价触及2013美元的关键上行障碍之前,一系列阻力高高挑战金价复苏。

其中,1998美元附近单日38.2%斐波纳契和2000美元守卫黄金/美元的即时反弹。

(来源:FXStreet)

如果金价在2000美元上方保持坚挺,则日线图上的布林带中线,接近2008美元可以在2013美元阻力汇合点之前充当额外的过滤器。

值得注意的是,如果黄金买家能够控制住2013美元以上,那么2050美元对他们来说是一个难以破解的难题。

还木有评论哦,快来抢沙发吧~